关键提醒:应对市场波动,有人选择根据预知未来的跌涨来做生意的挑选,有人选择根据估价保证自己的购入价钱不会很高。可是在交易上,一定不要让市场变成你的主人,反而是使它成为自己的佣人!

一、应对市场波动的二种决策:择时和估价

应对市场波动,大家一般有两种盈利方式:

一个是择时,是指通过预测股市未来跌涨,来购买出售股票,这也是投机商常常做的事情,股票分析师和证券服务机构也经常会吹捧“预测分析多么重要”。

另一个是估价,即在行情小于投资性房地产时买进,在行情高过投资性房地产时售出,换句话说“保证自己选购的股价不会很高”。

没有错,有的人能通过变成非常好的股票分析师去赚钱,但格雷厄姆觉得,这不太适合一般投资者。

平常人没法做出来的比一般人更强,就算你跟随一些市场预测系统或管理者,但别人还会这样做,你有什么资格比一般人做得更好?

并且实质上,择时都是廉价买、高价位卖,交易以前—–你必须分辨某只股票还有没有发展潜力,这已经是和估价法有异曲同工之处。

区别就是,例如A挑选估价法,某个股投资性房地产在10元钱,A只会在10块下能买,过去了10块便会考虑到抛。

而B挑选择时法,就算超出10块,只需B预测分析还会涨到20块,B也敢在15-18块再次疯狂购物;相反就算跌到7元钱,B预测分析还会继续进一步跌到5块,B便会果断售卖手上个股。

此外择时还会继续以一些技术性图型、提升等作为根据来判定交易机遇,某一时期很有可能看上去“有用”,但长远来看,很有可能市场新动向会转变,此外大伙儿追求同一种作法必定让此方法无效,这个我们前边几集也提到过。

二、好多个关键实例所引发的思索

【案例一】

1929年,国外大中型零售企业AP股票曾达到494美金,但是到了1932年,就算公司利润没有转变,因为总体市场很糟糕,股票跌至104美金。随后的经济下滑和股市熊市,造成AP公司股价在1938年最少跌到36美金。

这时AP企业的总市值才1.26亿美金,但公司手上掌有8500万美金现金、1.34亿美元营运资金或净资产价值,换句话说,这一家正常运营、连续多年维持高业绩增长的优秀公司,竟然市场价格对比其资产清理其价值还需要低。

大家分析一下缘故有三:

1)因为公司的连锁销售点将面临独特税款—-过后证实该要素被夸大其词,最后也是并没有变成现实;

2)前一年企业的纯利润下降了—–事实上这只是临时性的危害;

3)全部市场处在低迷—–从更长些周期时间看,也只能说是临时性的危害。

假定1937年以80美元购买AP股票,这时股票市盈率约12倍,自此就算股票价格进一步跌到36美金,只需对公司的整体分辨没问题,那就可以把后边的下挫看作是金融业市场的临时改变,乃至假如有充足的财力和胆量,这时能够买进更廉价的股票筹码。

到1939年,AP公司股价升到117.5美金,自底位上升了三倍。到1961年,股票价格做到70.5美金(因股票分割,此价钱等同于以前的705美金),也是六七倍的增长率。

可是这时钱币又到反过来的一面,这时AP企业的市盈率高达30倍,比道指的23倍还高。那样强的提高预估无法得到实际利润的大力支持,企业乃至初次发生亏损,管理方法也更差,到1972年AP企业股票跌至18美金,下滑逾70%。

总结一下这个案例,1938年公司股价超低价没有人敢要,1961年股票价格做到让人好笑的高位、却一大堆人在追。大家梳理出2个经验教训:

一是股票市场常常会出现致命错误,仅有灵敏且胆大的投资人才能够运用好不正确;

二是大部分企业特点和经营质量多会随着时间变化,并且大多是受到影响,投资人不用一直盯着业绩,而只需观察事物企业。

一个真正的投资人,从不积极主动的出售的个股。最先,他就不会买非常高的个股,次之只需对公司发展科学研究分析判断不变,就算股票价格短期内进一步下挫,聪明的投资者都不会盲目从众或过多忧虑。

而对于一些不可以坚定自己的人,格雷厄姆使用了很经典的话语来提议:

它的个股索性并没有市场价格会更好一些,这样他就也不会因为别人的错误判断而遭到精神折磨了。

从源头上讲,价钱波动对真真正正的投资人只有一个关键含意:即他们促使投资人还有机会在价格大幅度下降时作出理性的消费行为,与此同时还有机会在价格大幅增加时作出理性的售卖管理决策。在此外的许多时间内,股民最好是忘掉股票市场的存有,更多的关注自已的股利分配收益和公司经营管理结论。

【案例二】

互联网技术搜索神器企业Inktomi 1998年6月发售,到2000年3月,该企业股票上涨19倍,至每一股231美金,企业估值做到250亿美金。由于1999年四季度,公司的一个季度销售总额比上一年全年度也多。

可是市场忽略了这一增长速度却不可持续,并且最重要的一点,该企业至今未获得过任何盈利。2002年9月,该企业股票跌至每一股25便士,总的市值从250亿美金跌到4000万美金,下滑99.8%。

什么原因导致这般狂跌呢?尽管增长速度没那么太快,但公司近期12月赢得了1.13亿美元销售额,并没显著恶变。

那样是啥发生了变化了啦?市场情绪波动了。2000年大伙儿想要付款250倍其销售额的股票价格,如今只愿意付款0.35倍其销售额的股票价格(0.4÷1.13)。

2002年12月,雅虎网以每一股1.65美金回收Inktomi,似乎是9月股价7倍,但毫无疑问,雅虎网或是赢得了一笔便宜买卖。

总结一下,投机商和股民中间最实际的差异取决于,她们对股票波动的心态。

投机商的重要兴趣爱好取决于—-预测分析市场波动,并以此盈利(这种做法非常容易造成“快速上涨后股票追涨、持续下跌后盲目跟风急跌”);

投资人的关键兴趣爱好取决于—-按适宜的价钱选购并持有适宜的证劵。此外这儿并不是指买在最低价位,由于也很难,且很有可能错失机会,只要满足长期用的价值取向就买进。

【实例三】

1999年另一家互联网技术控股企业CMGI疯涨940%,此外,哈撒韦-哈撒韦公司有着意味着旧经济发展骨干力量的公司,例如可口可乐公司、纽约时报这些,伯克希尔公司股票价格则下挫25%。

许多所说投资分析师放话“看空伯克希尔公司的个股”,打堵伯克希尔公司的个股会“进一步下挫”。

随后现实是,CMGI股价2000年下挫96%,2001年又下挫70.9%,2002年再下挫39.8%,累计亏损99.3%。而伯克希尔公司2000年增涨26.6%,2001年增涨6.5%,2002年增涨3.8%,总计赢利30% 。

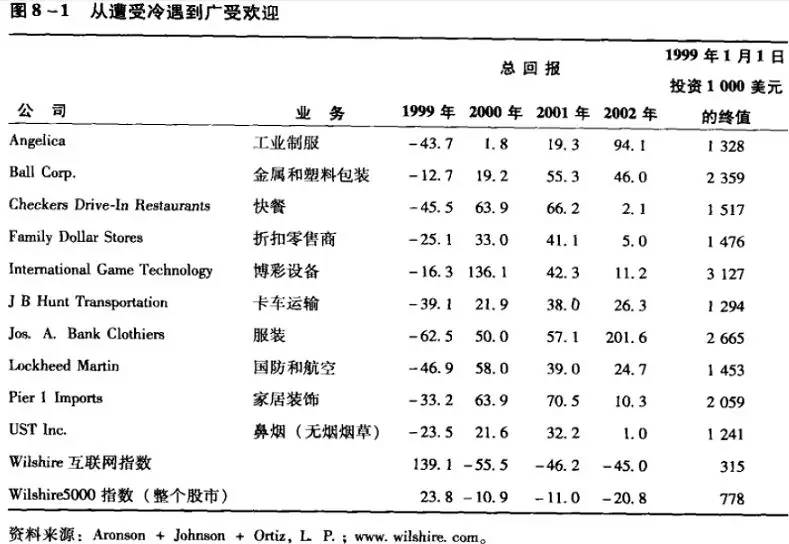

该类“从受寒碰到备受欢迎”的例子还有一些:

因此,请自始至终保持自己的“学会思考”!假如一个疯子每星期5次对你说,你就应该和他的想法完全一样,你能跟他一样去做吗?

那如果在金融市场上,很多人都会心甘情愿被这些“市场神经病”牵着鼻子走。因此格雷厄姆的意味非常明确,不能让市场老先生变成你的主人,反而是使它成为自己的佣人!

三、受益一生的投资哲学——遵循你,并非别人

人们是爱遵照某类方式的小动物。就算结论难以预测,人们仍忍受不住—去依据过去猜想将来。

例如,假如股票价格持续上涨,你能条件刺激地以为它还会增涨,那么你脑中的成分胆碱会释放出,为你带来一种纯天然快感,进而你能对自身的预测分析“成瘾”。

同样在股票下跌时,资金亏本会培养你扁桃核—脑中解决恐惧和焦虑部位,心理状态就会感觉到担心。如同行走忽然碰到一条蛇、就听到火灾传来后的过度紧张一样。

优秀的心理学专家、2002年诺贝尔经济学奖获得者丹尼尔·卡尼曼早已证实,资产亏本所导致的痛楚水平,是等额本息赢利产生快感水平两倍。也由此,亏本时,大多数人选的是“逃走”并非“股票抄底”。

互动交流:知道这一心理状态,如何进行运用呢?你一直在投资中,又有什么样的心理状态呢?欢迎留言讲讲~~

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 举报,一经查实,本站将立刻删除。

微信扫一扫

微信扫一扫